作者:LD Capital

MakerDAO是基于以太坊的去中心化稳定币借代协议,核心是以超额抵押加密资产做背书,发行与美元1:1锚定的稳定币DAI。通过治理调节发行DAI的稳定利率,让市场以套利方式实现DAI价格的稳定。

LD曾在今年3月份Spark协议上线之前出过一篇研报《LD Capital:万物生长的MakerDAO,星火已燃》,该文对MakerDAO的现状及未来进行过展望。目前Spark协议已经上线一个多月,值此之际,我们来复盘一下MakerDAO近段时间的变化。

1. Spark Protocol现状

MakerDAO的通用借代协议Spark Protocol于5月9日正式启动,该协议主要用于借代以DAI为重点的加密资产,其上第一个产品为Spark Lend,允许用户以设定的Dai储蓄率(DSR)借入DAI,目前利率为3.49%。

目前Spark借代市场支持的资产包括DAI、wstETH(包装版本的stETH)、WETH、rETH、GNO和sDAI(包装版本的DSR内DAI)。

TVL当前达到2,969万美元,其中资产供应量最多的分别为DAI和wstETH。从下图的资产供应曲线上可以看到,自从Maker宣布上调DSR利率之后,资产供应量上涨幅度超过110%,但是资金出借规模仅有600万美元左右,利用率17%。

作为一个上新协议,虽然有MakerDAO做背书,但是最初的资产吸引力并不强,DSR调整之后才带来TVL的激增。依据defillama.com数据,Spark目前在以太坊借代协议上排名第11位,过去7天内TVL上涨20%,目前TVL仅为Aave的0.2%。

2. DSR利率调整

DSR利率指的是DAI的存款利率,MakerDAO提供了一个储蓄合约,用户只需将持有的DAI存入该合约就能获得被动收益。当用户以ETH或者WBTC等资产作为抵押品借入DAI时,他们必须支付稳定费,也是DSR的收益来源。因此,DSR利率调整会影响到借DAI的稳定费。

6月16日,Maker社区通过将Dai储蓄利率(DSR)从1%上调至3.49%的提案。该举措于6月19日正式生效,DSR内DAI规模一天内从1.1亿枚上涨至1.3亿。从下图DSR内DAI的增长曲线可以看到,DAI的增速虽然放缓,但是仍然处在增长状态。过去一周,DAI供应增长6,800万枚左右,当前总供应达到1.86亿。

在Maker的货币政策中,DSR是一个关键的货币政策调节工具,它通过激励或阻止用户锁定DAI来帮助平衡DAI的供需。通过调整DSR,可以应对Dai经济市场的短期变化。因此,随着Dai储蓄率的上调,Dai生态参与者可能会选择从其它借代平台退出转而存入DSR合约,亦或者用户会将他们手中的其它稳定币换成DAI,进而导致对DAI的需求增加,这一变化也会导致外部DeFi协议中借DAI的利率,Maker平台将能够提供比其它协议更具有竞争力的利率,将DAI回收到Maker系统内部。

3. 抵押资产去“USDC”化

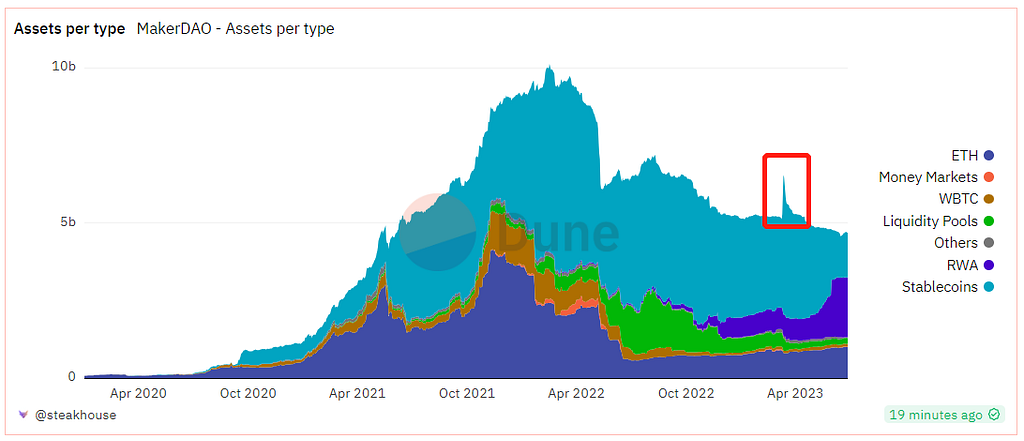

MakerDAO内目前锁定资产(TVL)规模高达77亿美元,抵押资产类型最大的金库分别为ETH-A和stETH-A。

如果回看2023年3月份的数据,我们可以发现:当时TVL规模达到84亿美元左右,其中PSM-USDC池内资金就达到21亿美元左右,占比达到25%。

甚至在3月8日USDC发生脱锚事件时,MakerDAO PSM迅速成为USDC逃离的倾销场所,吸收了近20亿美元的USDC,导致PSM内USDC总规模达到40美元。庆幸的是此次脱锚事件是由于担心USDC存款储备而引起的,未对Maker造成实质性损失。在USDC锚定恢复之后,PSM模块内的USDC逐渐恢复到20亿美元左右。

该事件之后,Maker 内最大抵押资产为 USDC 一事再次点燃社区讨论热度,也令社区担忧。因此,MakerDAO 试图将其资产负债表多样化,下调 USDC 的市场份额。目前该项数字已经下降至 4.4 亿美元左右,下降幅度达到 80%。与此同时,stETH 作为 DAI 抵押品的份额大幅上涨,从原来的 6.5 亿增加至 11 亿,涨幅接近 80%。

除此之外,Maker 社区接连通过两项提案,一是将 GUSD 债务上限从 5 亿降至 1.1 亿,另一项则是将 USDP 债务上限从 5 亿降至 0,从这一系列举措也可以看出,Maker 社区旨在降低中心化稳定币对协议的潜在威胁,也是在逐步实现 Maker 的“终局计划”。

4. The Endgame 路线图更新

The Endgame(终局计划)的目的是简化和并行化 Maker 生态系统,推出新的品牌标识和首批 6 个 SubDAO。2023 年 5 月 12 日,MakerDAO 联合创始人 Rune Christensen 在社区论坛发布关于 The Endgame 路线图的重大更新,此次更新旨在“提高效率、弹性和参与度”,应用人工智能工具辅助构建治理流程。对之前提出的 The Endgame 计划做出的细化补充以及明确阶段性任务

路线图分为五个阶段:

1)品牌重塑:在未来几个月内推出新的同一品牌标识和新治理网站,该网站将通过人工智能辅助流程构建弹性和并行治理,不会影响用户现持有的 DAI 和 MKR,届时可直接升级到 NewStable(新稳定币)和 NewGovToken(新治理Token),最终名称将与新品牌和网站一起公布。

2)SubDAO 启动:将发布首批 6 个 Maker SubDAO 和新的稳定币进行流动性挖矿。SubDAO 作为 MakerDAO 中去中心化专业部门发挥作用,该计划旨在消除与日常运营相关的成本和复杂性,并将“大部分复杂性和风险”委托出去。

3)AI 治理工具发布:Maker 生态系统将开始提升其用于治理监控和改进的 AI 工具,包括 Alignment Artifacts、Governance AI Tools、Atlas、AVC、Purpose Fund 等;

4)治理激励措施启动:发布 Sagittarius Lockstake Engine(SLE),治理即挖矿;

5)发布 NewChain 并达到最终的 Endgame 状态:该链将能够使用硬分叉作为治理机制,并且它还将具有优化其“作为 AI 辅助 DAO 治理流程和 AI 工具用户的后端,包括智能合约生成,状态租赁和协议内 MEV 捕获”的功能。

Dune Analytics 上将 PSM 模块数据统一到 Stablecoin 类别内,未进行 USDC、GUSD、USDP 分类。

信息来源:星球日报

该部分内容也可参考我们之前发布的《LD Capital:万物生长的 MakerDAO,星火已燃》。

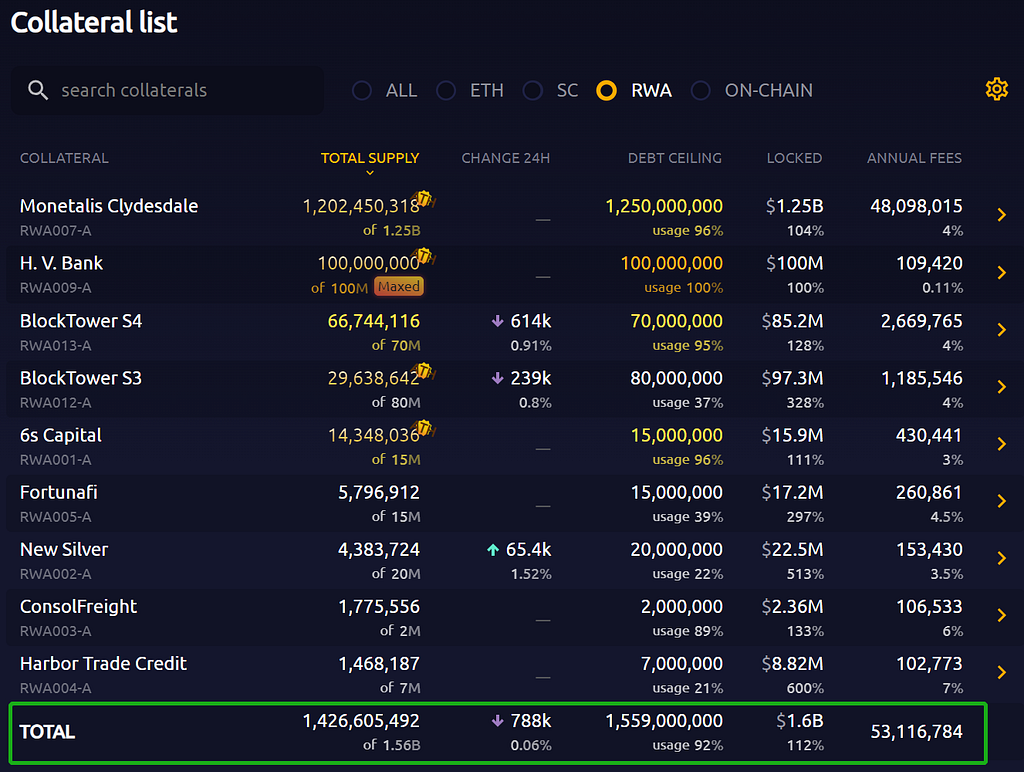

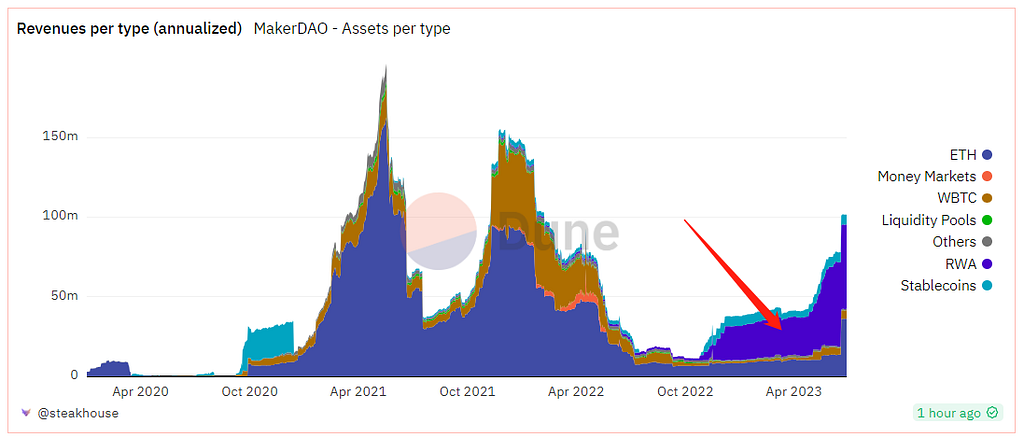

5. RWA 业务规模

RWA 当前锁定资产价值为 16 亿美元左右,供应 DAI 的规模在 14 亿美元。业务类型包括与 Centrifuge 合作的真实世界资产抵押借代、美债和 Coinbase 托管,其中仓位最多的是 Monetalis Clydesdale 持有的美债,总供应 12 亿,占比达到 76.9%。MakerDAO 最初于 2022 年 10 月购买 5 亿美元的债券,2023 年 6 月再次购买超过 7 亿美元的债券。

该数据不包含 MakerDAO 向 Coinbase Custoday 提供的 5 亿美元 USDC,Coinbase 的托管部门将为存款支付 2.6% 的年收益率,USDC 奖励按月计算。Coinbase 不会对参与该奖励计划或托管 USDC 收取任何费用。

RWA 业务规模在 MakerDAO 的业务占比中仅为 20.7%,但是其收入为 5,300 万美元,在 MakerDAO 总收入(1.18 亿美元)中占比达到 45%。RWA 是 MakerDAO 最为重要的收益来源,其中美债则是最大收益,所以 MakerDAO 社区再次增加对美债的投资,以期尽可能地增大收益,距离我们上次报告发布(2,300 万美元)收益增长 120%。

本文链接:https://www.hellobtc.com/kp/du/06/4264.html

来源:https://ld-capital.medium.com/makerdao%E7%8E%B0%E7%8A%B6%E6%